Вероятно си си задавал въпроси като „колко точно натрупани средства ще са ми нужни, за да спра да работя и да живея живота, за който мечтая“? Как да сметна тази сума? И по-важното – как да я постигна реално? За повечето хора да натрупат тази сума е непосилно. Но при добро дългосрочно финансово планиране, самодисциплина, търпение и последователност в изпълнението на правилния план, „невъзможните” финансови цели се постигат.

Каним те да участваш в конкурс за 50% стипендия за Серия от работилници „Лични финанси“ на The Business Institute.

Работилницата дава възможност на участниците:

Основни принципи и правила, за да бъдем по-успешни в това да запазим (и умножим) реалната стойност на състоянието си.

Практичен подход към спестяванията и инвестициите – фактори и предпоставки, определящи индивидуалния подход към управлението на личните финанси.

Различните класове активи за инвестиции – предимства и недостатъци, приложимост и практични съвети.

Упражнения и дискусионни сесии – изчисления, съпоставяне и извеждане на предимства и недостатъци при избор на подход или на даден клас инвестиции.

Как да кандидатстваш за стипендията? Попълни формуляр за кандидатстване, като споделиш колко според теб трябва да натрупаш, за да спреш да работиш и да живееш живота, за който мечтаеш. За да дадеш обоснован отговор, по-долу ще намериш насоки, подход за изчисляване на въпросната сума. Подходът илюстрира малка част от уменията, които ще можеш да усвоиш по време на работилницата.

Накрая ще ти изпратим статистика на обобщените отговори на всички участници в конкурса и подробен подход за изчисление с експертно мнение от фасилитатора на Серия от работилници „Лични финанси“.

Как да изчислиш колко трябва да си натрупал, за да „за да спреш да работиш и да заживееш живота, за който мечтаеш“: кратки насоки, идеи за подход как да изчислите вашата сума

Правилото

Едно от известните и прилагани правила е т.нар. правилото на 4%. Тук идеята е, че следва да сме натрупали такава сума, че след като сме станали „финансово независими“, ако теглим от тази сума по 4% всяка година, то изтеглените годишни суми да са ни достатъчни да живеем остатъка от живота си така, както планираме. Казано по друг начин, планираната годишна сума нужна за разходите ни я умножаваме по 25. Тоест, допускаме, че с въпросната заделена сума ще живеем 25 години.

Разбира се, периодът 25 години може не винаги да е „нашият период“. Но ако например искаме да сме осигурени не за 25, а за 40 години, то сметка ще е 40 х сумата на желаните годишни разходи, с които искаме да живеем. Или с други думи казано, за да намерим търсената от нас сума, трябва да умножим Х години, които искаме „да живеем добре, финансово независими“, умножено по Y годишен размер на разходите, с които да сме осигурени.

Разходите

Да имаме поне идея колко ще са нужните ни разходи след време, е основополагащо за изготвяне на цялостния дългосрочен финансов план. Но всъщност въобще не е лесно да стигнем до крайната цифра. Кой може да отгатне колко ще са разходите му за лекарства, лечение (а може би и престой в болници, операции)? Трудно може да „отгатнем“ как ще се промени отношението ни към развлеченията – спорт, туризъм и пътуванията например. Не знаем как стилът ни на живот, интересите ни, дори ценностите ни ще се променят след по-дълъг период от време.

Това, че сметка ще е трудна, не означава да не я правим. Някои от основните пера разходи, които следва да отчетем и да помислим как е реалистично те да се променят, след като достигнем до „заветния момент на финансова независимост“ (следва да се има предвид, че за всеки би било индивидуално и различно), са:

Жилище

Храна

Здравеопазване

Дрехи и транспорт

Развлечения

Кои от изброените пера ще се вдигнат, кои ще спаднат, кои ще се вдигнат по-значимо, кои ще спадат плавно? Това са важните въпроси, които всеки следва да си зададе, за да стигне до по-реалистичен бюджет на разходите си в желания бъдещ период.

Инфлацията

Нека да разгледаме следната илюстрация: ако аз съм на 35 години и искам да се „пенсионирам“ на 55 години и ако към днешна дата съм изчислил, че на мен и съпругата ми ще са ни нужни 36 000 лв./година (или по 3000 лв. на месец), за да сме финансово независими от работодател, то въпросът е тези 36 000 лв. сега на колко ще са равни след 20 години? Ако допуснем средна инфлация от 4% на година, то годишният размер на този бюджет след 20 години ще трябва да е 78 880 лв., или 2.19 пъти повече (1.0420).

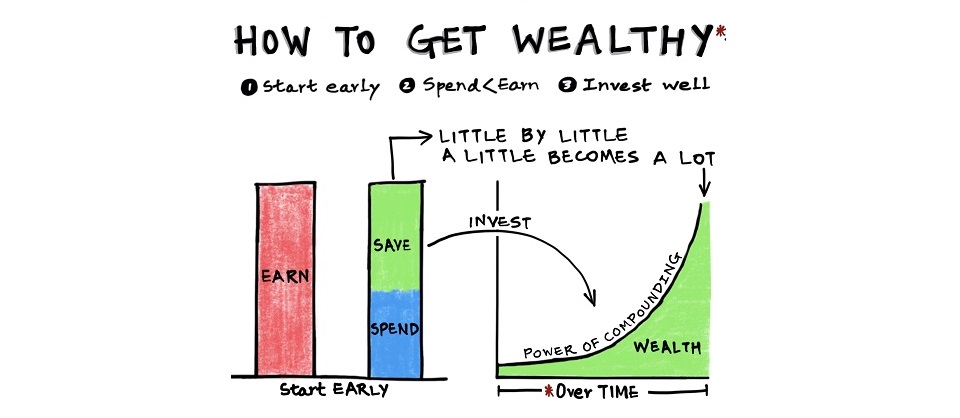

Тази илюстрация ни води до важен извод – лесен за формулиране, но труден за постигане. Ако „по пътя“ към натрупване на нужната ни сума успеем да инвестираме средствата при доходност, равна на инфлацията, то може да извадим инфлацията като заплаха от нашата задача. Иначе казано, ако успяваме да постигнем доходност на спестяванията си, равна (или по-висока) на реалната инфлация, то колкото успеем да акумулираме, за да постигнем целта си, реално с толкова ще можем да разполагаме след това – по този начин елиминираме ефекта „стойност на парите във времето“.

А каква в вашата сума? Очакваме вашите отговори и кандидатури до 22.11. Участвайте в конкурса на следния адрес.